(rapaport.com) - Снижение объема добычи алмазов является реакцией на рыночную конъюнктуру, но также отражает ухудшение перспектив появления новых перспективных рудников. Алмазодобытчики откладывают проведение сессий по продаже алмазов и пересматривают свои производственные планы на фоне ослабления спроса на рынке.

«Мы приняли упреждающее решение отложить проведение предстоящего тендера в августе-сентябре по продаже алмазов с наших предприятий в Южной Африке, чтобы поддержать шаги, предпринятые крупными производителями алмазов для ограничения объема предложения в этот период ослабления спроса», - говорится в заявлении Petra Diamonds от 6 августа.

Однако Petra была не первой алмазодобывающей компанией, которая придерживала товары в текущем цикле продаж. De Beers позволила сайтхолдерам отказаться от большего количества выделенных им алмазов, чем обычно, и повысила порог для обратного выкупа на июльском сайте компании. Она также объединила свои августовские и октябрьские сайты в одну торговую сессию, которая состоится в сентябре - как раз перед каникулами на праздник Дивáли.

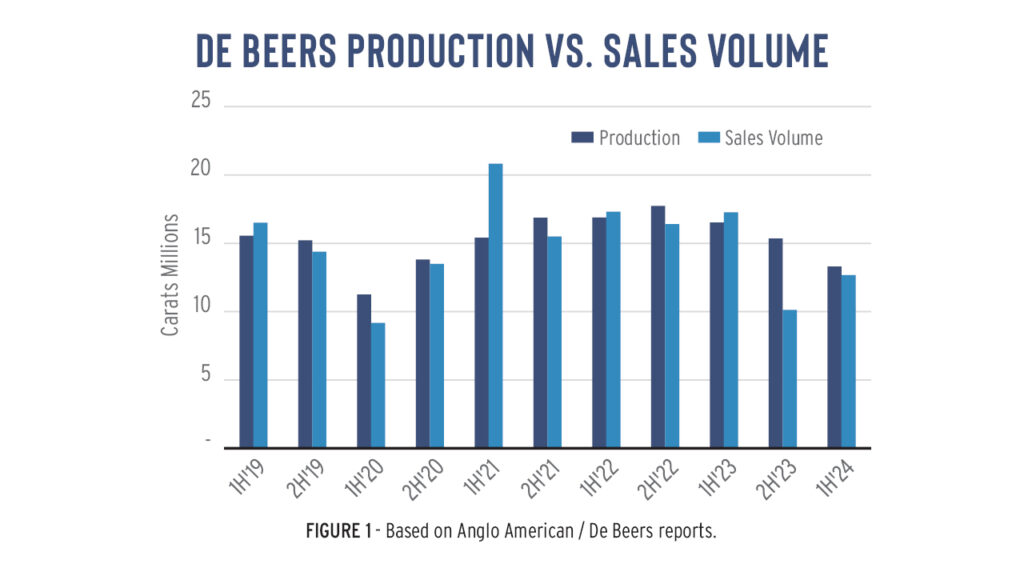

Другими словами, De Beers продает меньше, чем планировалось. Об этом компания сообщила в июле после того, как продажи в первом полугодии 2024 года алмазов упали на 22% в годовом выражении, до $1,95 млрд, а объем продаж снизился на 26% до 12,7 млн каратов. Ее индекс цен на алмазы снизился на 20%.

De Beers продолжает наращивать складские запасы по мере того, как объем производства алмазов превысил объем продаж примерно на 624 000 каратов за первые шесть месяцев этого года. Ее запасы уже были раздуты в начале года и оценивались в $1,7 млрд на конец 2023 года, сообщил генеральный директор Эл Кук (Al Cook).

Помимо того, что De Beers позволила сайтхолдерам покупать меньше алмазов, она сократила свою производственную программу на год. Теперь она ожидает получить 23-26 млн каратов в 2024 году вместо 26-29 млн каратов, как планировала ранее. В 2023 году было добыто 31,8 млн каратов.

Исторические минимумы

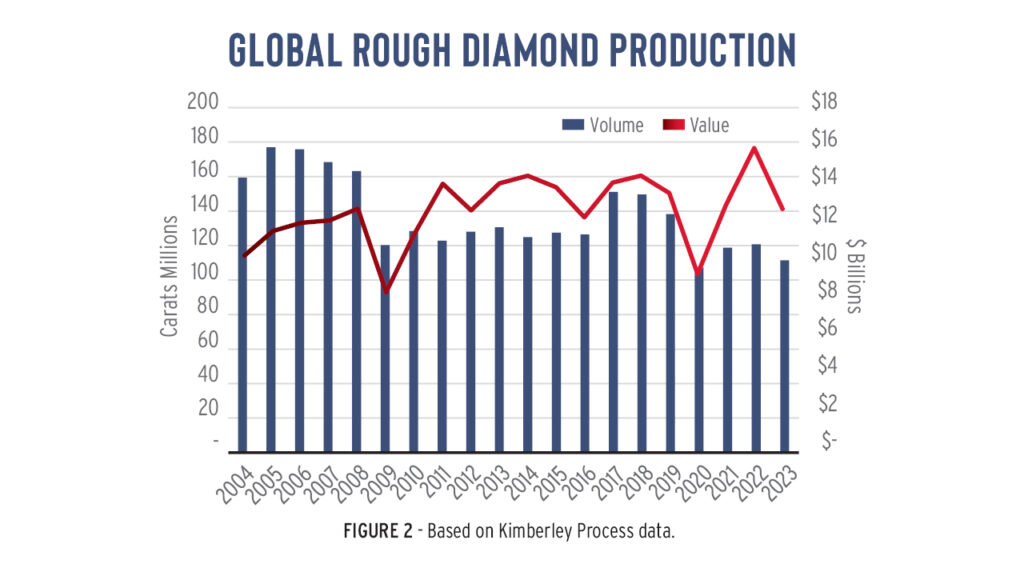

Поскольку De Beers является лидером, мировой объем добычи алмазов, таким образом, находится на пути к дальнейшему снижению в 2024 году после достижения исторических минимумов в прошлом году.

Согласно данным Кимберлийского процесса (КП), опубликованным в начале июля, общий объем добычи в 2023 году упал на 8% до 111,5 млн каратов. Это самый низкий уровень за всю историю с тех пор, как организация начала публиковать данные около 20 лет назад, то есть, за исключением 2020 года, когда рудники пришлось закрыть из-за пандемии COVID-19. В стоимостном выражении, объем добычи алмазов упал на 20% до $12,73 млрд, а средняя цена снизилась на 14% до $114 за карат.

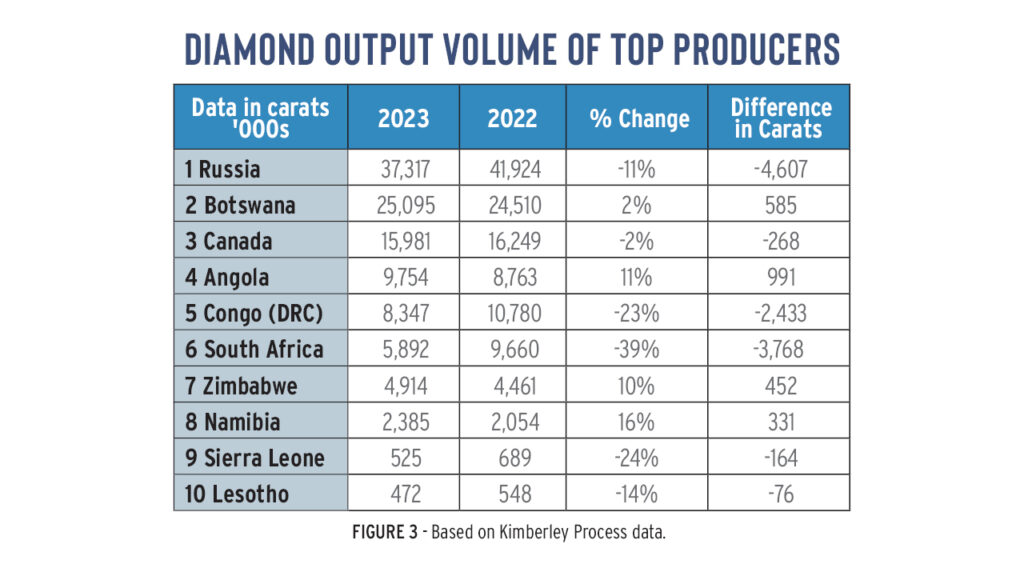

Наибольший вклад в снижение объемов добычи внесли Россия, Южная Африка и Демократическая Республика Конго (ДРК). Объем добычи алмазов в России упал на 11%, или на 4,6 млн каратов, хотя она заняла лидирующее место по объему и по стоимости. Объем добычи в Южной Африке был на 3,8 млн каратов ниже уровня 2022 года, а в ДРК, где добывают алмазы, имеющие низкую стоимость, объем добычи упал на 2,4 млн каратов.

С начала военных действий на Украине были ограничения на подробную информацию о программе добычи алмазов в России. Как показали данные КП, эта страна экспортировала 87% своей продукции, несмотря на санкции, введенные против ее алмазной продукции. Это чуть ниже среднегодового объема в 92%, который она экспортировала в последние 20 лет.

Производственные факторы повлияли на Южную Африку, учитывая ожидаемое снижение объема на месторождении Венеция (Venetia), принадлежащем De Beers, во время ее перехода к подземной добыче.

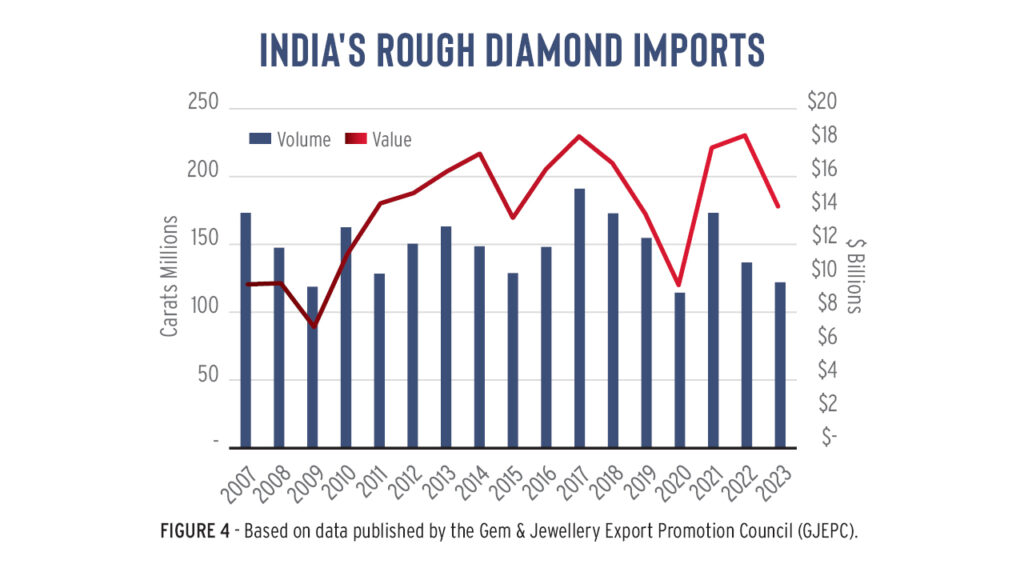

Тем не менее, общее снижение объема предложения отражает спад спроса, который произошел в 2023 году. Объем импорта алмазов в Индию, на долю которой приходится подавляющий объем производства бриллиантов, упал на 11% по объему и на 23% по стоимости, согласно данным, собранным Советом по содействию экспорту драгоценных камней и ювелирных изделий (Gem & Jewellery Export Promotion Council, GJEPC).

Начав год с больших складских запасов, производители бриллиантов закупили меньше алмазного сырья в 2023 году. Поскольку наблюдалось перенасыщение во всем алмазопроводе, они были не одиноки. Ювелирные компании, производители бриллиантов и дилеры активно закупали товары в годы высокой конъюнктуры после пандемии COVID-19 в 2021 и 2022 годах. Они воздерживались от закупок избыточных объемов, когда рынок замедлился.

Слабый спрос

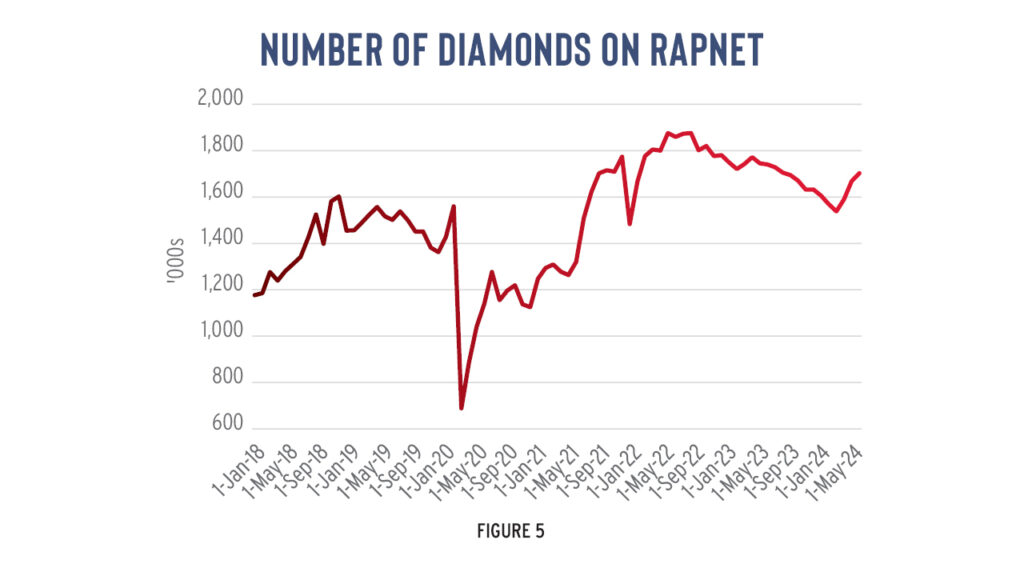

Осторожность покупателей сохранилась и в 2024 году, особенно в то время, когда розничный спрос остается вялым, а производители бриллиантов продолжают хранить большие складские запасы бриллиантов. Объем товаров, перечисленных на RapNet, является исторически высоким. По состоянию на август он был на 4% выше уровней, зафиксированных в начале этого года.

Производители бриллиантов отказываются закупать алмазное сырье, поэтому алмазодобывающие компании откладывают свои сессии по продаже. В отличие от 2023 года, когда на объем производства алмазов повлияли уникальные обстоятельства, возникшие в России, и производственные факторы, появившиеся в Южной Африке, в этом году алмазодобывающие компании проявляют осторожность из-за ослабления рынка.

«Прогноз по объемам производства на 2024 год был пересмотрен, … поскольку бизнес реагирует на длительный период низкого спроса, более высокие, чем обычно, уровни складских запасов в средней части алмазопровода и то, что внимание сосредоточено на оборотном капитале», - пояснила De Beers.

Petra Diamonds подчеркнула, что есть надежда на то, что дисциплина в области предложения в сочетании с ростом спроса в сезон праздничных продаж помогут стабилизировать рынок и поддержать цены в конце года.

Алмазодобывающая компания права, смещая акцент на спрос. Сезон праздничных продаж обеспечит сезонный подъем, но отрасль признала, что ей необходимо увеличить потребительский спрос на алмазную продукцию, чтобы решить свои проблемы с объемом предложения.

U-образное восстановление

Розничные продажи ювелирных изделий с бриллиантами застопорились.

Китайские потребители проявляют осторожность на фоне замедления экономики в стране, а потребители в США ощущают нехватку средств после резкого повышения стоимости жизни за последние три года. Только в розничной торговле Индии наблюдаются признаки роста и оптимизма для отрасли. Между тем, синтетическая алмазная продукция заняла долю рынка, что привело к потере приблизительно $7 млрд дохода для рынка природных алмазов и бриллиантов в 2023 году, по оценкам De Beers, приведенным в ходе презентации в мае.

Для стимулирования спроса, De Beers вступила в партнерские отношения с Signet Jewelers с целью продвижения ювелирных изделий с природными бриллиантами в США в преддверии праздничного сезона. Алмазодобывающая компания заключила соглашение с Chow Tai Fook о том же в Китае и провела переговоры с GJEPC о работе по повышению осведомленности о природных бриллиантах в Индии.

Совет по природным алмазам (Natural Diamond Council, NDC) также запустил свою кампанию «Настоящие. Редкие. Добытые ответственно» (Real. Rare. Responsible), выделяя алмазную продукцию из Северо-Западных территорий, и кампания будет набирать обороты во втором полугодии этого года.

Тем не менее, ожидается, что текущее ослабление рыночных условий сохранится в среднесрочной перспективе. Генеральный директор De Beers Кук несколько раз подчеркивал, что это будет U-образное, а не V-образное восстановление. Готовьтесь к длительному ослаблению рынка, - таково послание.

Новые нормы

Таким образом, ожидается, что алмазодобывающие компании сохранят более низкие уровни объема производства в обозримом будущем. Кроме того, приближается к концу срок службы нескольких ключевых рудников. Среди них - рудник Даявик (Diavik) в Канаде, на котором планируется остановить промышленное производство в 2026 году.

Кроме того, из-за спада были законсервированы несколько более мелких предприятий. Рудник Ренар (Renard) в Канаде является наиболее ярким примером рудника, который не выдержал падения спроса, но есть и несколько других примеров. Между тем, очень мало рудников вводятся в эксплуатацию, а Ангола обозначена как наиболее перспективный - или единственный - регион для открытия новых алмазных месторождений.

С ростом затрат алмазодобывающие компании также предпочитают сокращать объем предложения, а не снижать цены, поскольку стоимость их продаж должна оставаться выше определенного порога. Это особенно актуально для De Beers, учитывая масштаб ее деятельности и объем ее предложения.

Это оставляет De Beers - и остальному сегменту алмазодобывающей отрасли - возможность «играть» с объемом производства, пока они сохраняют надежду на рост спроса. Но для того, чтобы эти закрытые рудники снова стали рентабельными, потребуется резкое улучшение ситуации.

Похоже, что устанавливаются более низкие нормы для уровней объема добычи алмазов. Исторические минимумы, которые отчетливо видны по данным Кимберлийского процесса за 2023 год, устанавливают новый ориентир для объемов добычи алмазов. Этот уровень, вероятно, будет еще ниже в текущих рыночных условиях.