''Автор: Руонан Чжэн (Ruonan Zheng)

Фото: журнал Fung Global Retail & Technology''

(Jing Daily) – Ясно, что внутреннее потребление предметов роскоши в Китае растет, и электронная торговля представляет ключевую возможность для брендов для продажи китайским потребителям, хорошо владеющими цифровыми технологиями. По мнению аудиторской компании KPMG, в 2020 году примерно 50 процентов объемов продаж предметов роскоши в Китае будет производиться онлайн.

Принимая во внимание большое количество китайских потребителей и их покупательскую способность, вопрос, с которым сталкиваются многие люксовые бренды, заключается в том, следует ли им открывать свои собственные сайты электронной торговли или запускать каналы на крупных рынках третьей стороны?

Традиционно люксовые бренды не решаются присоединяться к сайтам электронной торговли в Китае. Некоторые бренды обеспокоены отсутствием контроля за репутацией брендов или наличием контрафактных товаров. Более важное значение имеет то, репутация рынка как рынка товаров массового производства является еще одной сдерживающей силой для появления там люксовых брендов. но ряд люксовых брендов, которые не торопились заняться электронной торговлей, резко изменили свое направление и теперь подписывают эксклюзивные сделки с крупными игроками рынка электронной торговли, например, Tmall, JD.com и Vipshop.

Еще одним ключевым компонентом этого обсуждения являются сами крупные компании электронной торговли. Конкуренция между ними стала жесткой. В начале этого года появилась новость о том, что один крупный участник электронной торговли попросил бренды «выбрать ту или другую» платформу, чтобы к ней присоединиться, и в обмен предложил эксклюзивные деловые выгоды. Неясно, правда ли это, но еще яснее стало то, какой вид долгосрочных выгод бренды могут получить, выбрав определенные платформы. Это требует тщательного изучения крупных участников электронной торговли в Китае.

Fung Global Retail & Technology использовала данные крупнейшего онлайнового опроса потребителей в Китае, Квартального обзора ProsperChina (ProsperChina Quarterly Survey), для опубликования отчета о картине рынка электронной торговли одеждой в Китае, что помогает выявить некоторые из основных различий между разными платформами электронной торговли и их демографическим составом.

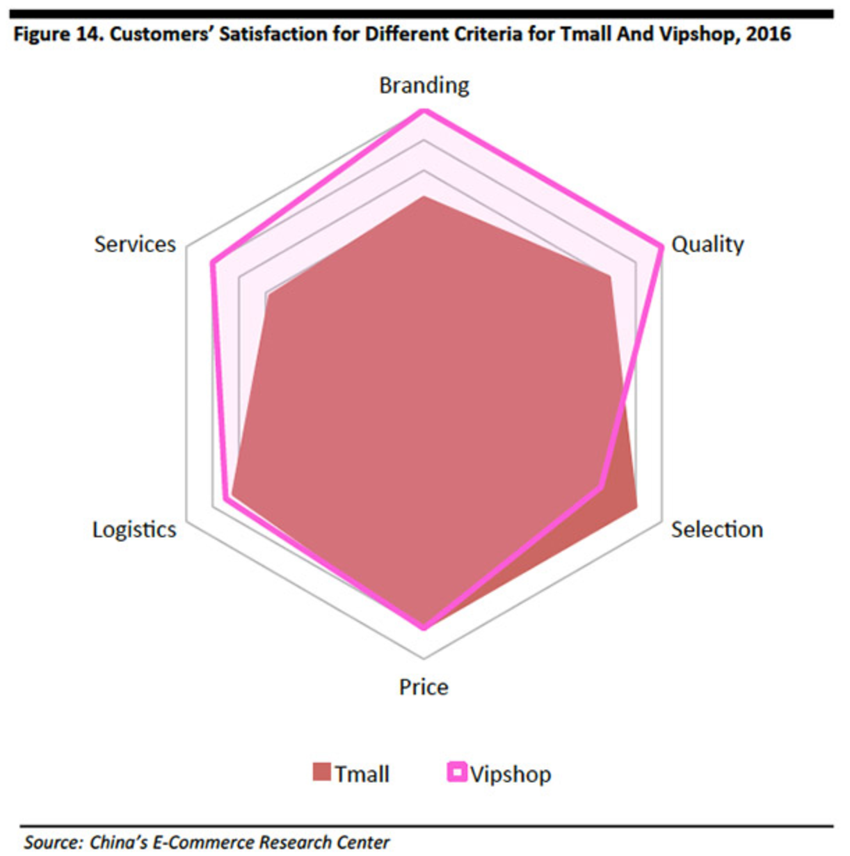

Tmall: хорошее разнообразие товаров по низким ценам и покупатели-миллениалы, руководствующиеся соотношением "цена/качество"

Tmall является крупнейшей платформой В2В (бизнес-бизнесу), она предлагает широкий выбор доступных товаров и приличную логистику и привлекает покупателей, руководствующихся соотношением «цена/качество». Потребители, родившиеся в 1980-х годах, имеющие высокие доходы, являются основной демографической группой сайта. Ее недавно запущенный Luxury Pavilion предлагает VIP-портал для этих потребителей и обеспечивает первоклассное качество обслуживания покупателей. Кроме того, Tmall будет лидером осуществления Новой инициативы розничной торговли (New Retail Initiative) компании Alibaba путем объединения онлайнового пространства и реальных розничных магазинов с помощью технологии сбора, передачи и обработки данных, которая может дать возможность брендам изучить вопрос об объединении их онлайновых и реальных магазинов.

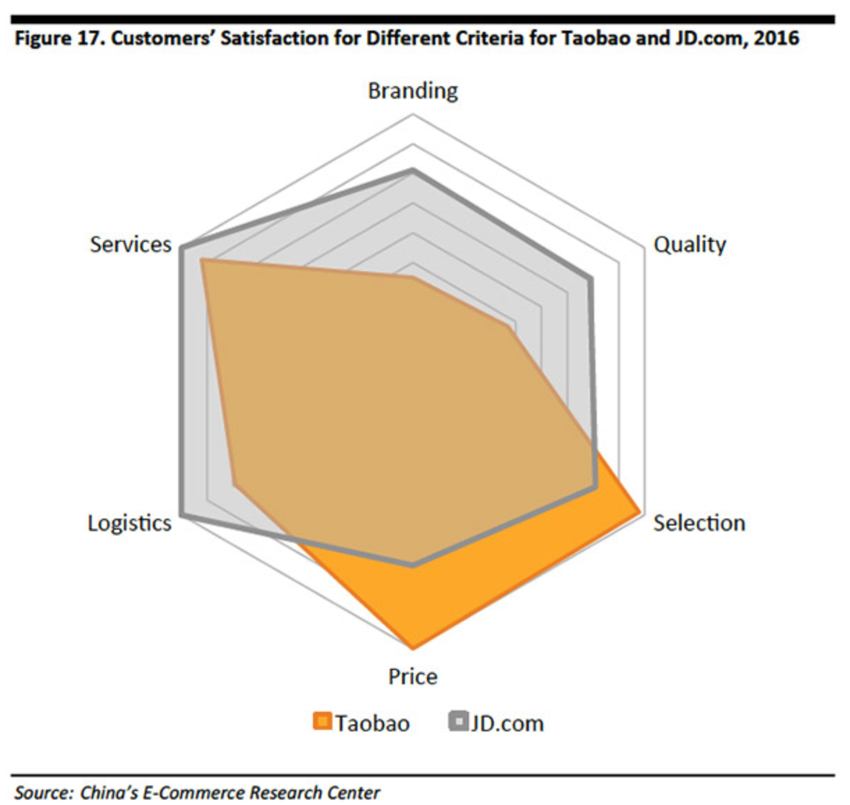

JD.com: все еще пытается продвинуться вперед на рынке одежды

Известная, как «Amazon Китая», JD.com является крупнейшим соперником Tmall, но на рынке одежды она отстает от Tmall. У нее меньше выбор одежды и менее конкурентоспособное формирования цены по сравнению с Tmall.

Но JD запустила свой собственный сайт Toplife, который работает отдельно от ее основной платформы электронной торговли. В отличие от работающего только по приглашениям Luxury Pavilion, этот сайт открыт для людей и нацелен на состоятельных потребителей за счет использования больших массивов данных. Самостоятельный сайт говорит об амбициях JD в отношении отрасли предметов роскоши. Но все еще слишком рано определять, изменит ли это восприятие JD как сайта массового рынка потребителями.

Лучшая в своей категории инфраструктура для удовлетворения спроса является ключевым отличительным фактором JD среди ее конкурентов, особенно, принимая во внимание то, что китайские потребители часто хотят поставок в тот же день. Эффективность службы доставки JD больше подходит для удовлетворения ожиданий потребителей, но все еще неизвестно, достаточно ли эффективно это стимулирует незапланированные покупки предметов роскоши по интернету «под настроение».

Кроме того, в 2014 году компания установила стратегическое партнерство с Tencent. эта сделка потребовала об обеих сторон использования своих сильных сторон в электронной торговле и социальном общении для укрепления своего конкурентоспособного положения против своего общего конкурента Alibaba.

Vipshop: Высокая лояльность покупателей, сосредоточение внимания на оказании услуг для VIP

Применяя такую же модель, как у Gilt Groupe, Vipshop является ведущим онлайновым розничным магазином сниженных цен в Китае. Покупатели отдают больше всего голосов Vipshop по брендированию и качеству. Даже если у компании ограниченные объемы предложений по сравнению с Tmall и JD, ее целью является сохранение основных преданных покупателей. По данным финансового отчета этой компании, свыше 93% заказов размещается постоянными покупателями, а свыше 79% покупателей являются постоянными. В начале этого года она запустила программу Супер VIP и стремится повысить качество обслуживания своих покупателей. Кроме того, американский бренд Marc Jacobs запустил свой первый канал электронной торговли в Китае на этой платформе.